Von Thomas Maul (PPI AG) und Alexander Thole (imug rating)

Mit Inkrafttreten der 7. Novelle zu den Mindestanforderungen an das Risikomanagement (MaRisk) Ende Juni sind im Wesentlichen die Leitlinien der European Banking Authority für die Kreditvergabe und -überwachung (EBA Guidelines on Loan Origination and Monitoring) in deutsches Recht überführt und ESG-Anforderungen / Nachhaltigkeits-Anforderungen an die Kreditvergabe und Sicherheitenbewertung konkretisiert worden. Unter anderem müssen Kreditinstitute zukünftig sicherstellen, dass:

- ESG-Aspekte in der Kreditvergabestrategie sowie in den Kreditvergabeprozessen integriert und

- ESG-Risiken bei der Beurteilung der Kreditwürdigkeit von Kreditnehmenden berücksichtigt werden.

Hierfür eignet sich – auch vorgeschlagen von der BaFin – ein ESG-Scoring für Kreditnehmende und Sicherheiten. Dies bildet die Grundlage für sämtliche weiteren Prozesse im Risikomanagement der Institute.

Zudem macht die BaFin in Ihrem Anschreiben klar, dass Banken und Sparkassen nicht nur ein Blick auf die Risiken werfen sollen, sondern, wie es die Politik schon lange beschlossen hat, aktiv den Dialog mit den Kreditnehmern suchen soll, um Finanzströme (um-)zu lenken. Die dabei genutzten Vertriebspotenziale stellen gleichsam Chancen dar und bewirken, dass die Kreditnehmer sich zunehmend nachhaltiger aufstellen, und somit auch, dass die ESG-Risiken im Portfolio des Instituts verringert werden.

Ein ähnliches Prinzip, nämlich finanzieller Impact (outside in) versus eigenem Impact (inside out) findet sich schließlich auch in der CSRD. Dort gilt es, die operativ implementierten Prozesse offenzulegen.

Diese doppelte Wesentlichkeit des Impacts zwingt die Institute konsequenterweise die einzelnen Denk- und Organisationssilos aufzubrechen und ESG-Prozesse end2end zu begreifen und zu strukturieren, vom Kunden, über Vertrieb, ins Risikocontrolling bis hin zu Meldewesen und Offenlegung.

Ein innovativer Ansatz macht den Unterschied

Wie gerade geschildert, müssen Silos aufgebrochen werden, um gemeinsam und konsistent die regulatorischen Anforderungen an Risikomanagement und Kreditprozess mit vertrieblichen Chancen bei Transformation und Adaption von KMU-Kunden ganzheitlich prozessual und datentechnisch zu verknüpfen. Dies wird am besten mit der SaaS-Lösung finsu credit bewerkstelligt, welche die Tür zu einer zukünftig nachhaltigen Finanzwelt aufstößt.

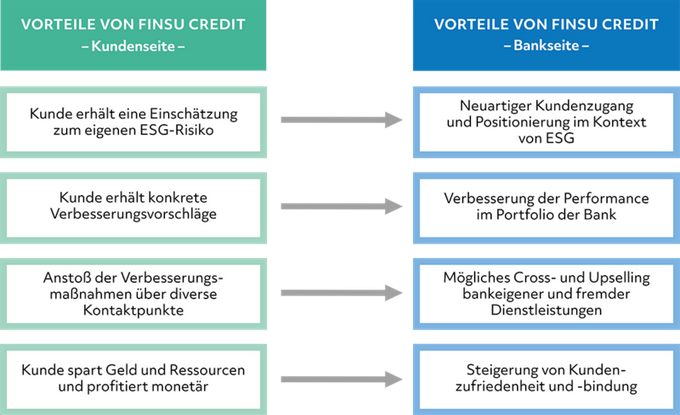

Für Banken bedeutet finsu credit nicht nur die Erfüllung gesetzlicher Anforderungen, sondern auch eine neue Ära der ganzheitlichen nachhaltigen Kreditvergabe. Alle relevanten ESG-Informationen werden gebündelt, ausgewertet und übersichtlich präsentiert – vom Kunden über den Vertrieb bis hin zum Risiko-Controlling und Meldewesen. So behalten sie den Überblick und treffen fundierte Entscheidungen.

Doch finsu credit ist nicht nur ein Game-Changer für Finanzinstitute – ihre Firmenkunden profitieren ebenso! Es bietet Transparenz für ihre ESG-Performance und ebnet den Weg für eine nachhaltige Weiterentwicklung ihres Geschäftsmodells.

Das Produkt ist durch eine Zusammenarbeit zwischen der PPI AG und imug rating GmbH entstanden. Dadurch bündeln wir gezielt unsere Expertisen in den Bereichen #Nachhaltigkeit, #Regulatorik, Gesamtbanksteuerung und #IT.

Bereiten Sie sich vor, in die Zukunft des nachhaltigen Bankings einzutauchen, und erfahren Sie, wie finsu credit die finanzielle Welt nachhaltig verändern wird!

Potenziale in der Transformationsfinanzierung

Das Ziel der Klimaneutralität in Deutschland bis zum Jahr 2045 erfordert erhebliche Investitionen in die Wirtschaft. Um diese nachhaltige Transformation zu meistern, spricht die KfW etwa von einem Gesamtinvestitionsvolumen von etwa 5 Billionen Euro, von denen etwa 1,9 Billionen Euro als der Mehrbedarf an Investitionen für die nachhaltige Transformationen zu den ohnehin anstehenden Investitionen angesehen werden. Umgerechnet auf ein Jahr bedeutet das: Bis zum Jahr 2045 betragen die Mehrinvestitionen jährlich 72 Milliarden Euro.

Für Banken und Sparkassen handelt es sich hierbei um ein potenzielles zusätzliches Finanzierungsgeschäft. Daher gilt es, die individuellen Investitionsbedarfe bei ihren Kunden im ersten Schritt transparent zu machen und im zweiten Schritt mit passenden und gezielten Produkten zu finanzieren.

Wesentliche Features detailliert und verständlich beschrieben

Unsere Lösung finsu credit adressiert sowohl die gestiegenen regulatorischen Anforderungen und macht die Investitionsbedarfe im Firmenkundengeschäft transparent. Das gelingt anhand von sechs Kern-Features:

- Niederschwellige Datenerhebung: Über das Kundenportal haben ihre Firmenkunden die Möglichkeit, Informationen und Daten über ihre ESG-Performance an die Bank weiterzugeben und die Bankeinschätzung zu ihrem Geschäftsmodell einzusehen. Profitieren Sie hierbei von gezielten Fragebögen, die je nach Branche und Größe des Unternehmens variieren. Dadurch wird sichergestellt, dass wirklich nur die für die Branche relevanten Aspekte erfragt werden – in einer Art und Weise, die der Unternehmensgröße angemessen und deshalb für die Kunden nicht überfordernd ist. Über unseren Prozess ist es möglich, dass Sie auch eigene Fragen erstellen und an die Kunden ausspielen.

- Aufbau einer strukturierten ESG-Datenbank: Wir strukturieren die ESG-Daten Ihrer Kreditkunden für Sie in einer übersichtlichen Datenbank. Wichtig hierbei: Nur Sie haben Zugriff auf die Informationen in Ihrer Datenbank und zu Ihren Kunden. Dadurch können Sie sich einen Wettbewerbsvorteil erarbeiten.

- ESG-Risiko-Scoring: Die ESG-Daten einzelner Kunden werden unmittelbar in einem Scoring verarbeitet. Die Methodik von imug rating sieht einen ESG-Branchen-Score, einen geographischen ESG-Score sowie einen unternehmensspezifischen ESG-Score vor. Zudem ist es möglich, andere Scoring-Verfahren oder Teile anderer Scoring-Verfahren in finsu credit zu integrieren.

- Dashboards und Analysefunktionen: Mit finsu credit haben Sie alle relevanten ESG-Aspekte Ihrer Kunden an einem Ort und können sich schnell einen Überblick über Ihr Portfolio verschaffen, vertiefende Analysen durchführen und Reportings erstellen.

- Konkrete Vorschläge zur Steigerung der ESG-Performance Ihrer Kunden: Basierend auf der Branche, der Unternehmensgröße und den ESG-Informationen Ihrer Kunden werden Maßnahmen inspiriert, mit denen Ihre Kunden ihre ESG-Performance verbessern können. Ergänzen Sie diese um eigenständige Maßnahmen und entscheiden Sie, welche Maßnahmen im Kundenportal angezeigt werden sollen. Auf diese Weise können Sie Ihr eigenes regionales Nachhaltigkeits-Netzwerk aufbauen oder von unseren Kontakten profitieren.

- Gezielte ESG-Vertriebspotentiale identifizieren: Durch die vorgeschlagenen Maßnahmen können Sie unmittelbare Vertriebspotentiale heben und Ihre Kompetenzwahrnehmung gegenüber den Kunden zu nachhaltigen Fragestellungen verbessern.

Hierfür haben wir Ihnen mit finsu credit eine SaaS-Lösung sowohl mit intuitivem Banken-Frontend als auch modernem Kundenportal entwickelt. Die Lösung lässt sich in Ihre bestehenden IT-Systeme und Kreditprozesse integrieren und auf Ihre konkreten Anforderungen individualisieren.

Nutzen für Banken und Kreditinstitute

finsu credit bringt Vorteile für alle Beteiligten, von einem Ende des Kreditprozesses zum anderen. Dabei lassen sich vor allem die Vorteile der zentralen Datenhaltung voll ausspielen. Sie erleichtert Folgeprozesse im Risikocontrolling, der Offenlegung und im Meldewesen ganz erheblich, da sie für alle Beteiligten einheitliche Informationen verfügbar macht. Darüber hinaus ist finsu credit ein ideales Mittel, um niederschwellig in die Kommunikation mit Bestands- und Neukunden einzusteigen. Mit den aktuellen Daten kann der Vertrieb den Kreditnehmer nicht nur über mögliche ESG-Risiken aufklären, sondern auch konkrete Hinweise zur Verbesserung des ESG-Scores geben. Anhand der Informationen können Finanzinstitute sogar zielgerichtet Kampagnen starten, um ihre Kunden auf dem Weg zu mehr Nachhaltigkeit zu unterstützen. Das stärkt auf der einen Seite Vertrauen und Kundenbindung und macht auf der anderen Seite das eigene Portfolio nachhaltiger.

Schlussfolgerung und Fazit

Mit finsu credit eröffnet sich eine neue Ära der nachhaltigen Finanzwelt. Es verbindet Banken, Unternehmen und Nachhaltigkeit auf einzigartige Weise und zeigt, dass ESG nicht nur Pflicht, sondern vor allem eine Chance ist, die Zukunft aktiv mitzugestalten. Mit einer starken Partnerschaft zwischen PPI AG und imug rating GmbH steht finsu credit für eine nachhaltige Finanzrevolution bereit. Lassen Sie uns gemeinsam die Weichen für eine verantwortungsbewusste Zukunft stellen!

Dieser Beitrag erschien am 27. September 2023 auf der Webseite der PPI AG.