Co-Autorin: Jasmin Delicat

Green, Social, Sustainability oder Sustainability-linked-Bonds unterstützen maßgeblich den nachhaltigen Transformationsprozess der globalen Gesellschaft. Doch welchen Stand haben die Finanzierungsinstrumente im Jahr 2023 global und national? Eine Einschätzung der ESG-Ratingagentur imug rating zu aktuellen Trends und Entwicklungen.

Globaler Markt: Positive Erwartung trotz aktueller Schwankungen

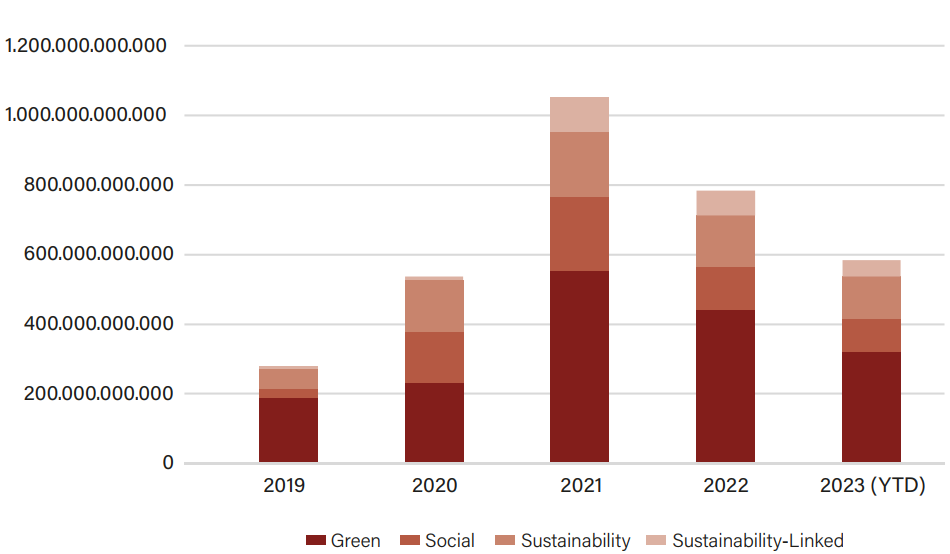

Der weltweite nachhaltige Finanzmarkt wächst auch im Jahr 2023 weiter und beläuft sich nach Angaben der ICMA aktuell auf etwa 583,5 Mrd. USD (YTD1). Aber: Das globale Neuemissionsvolumen stagniert, u. a. aufgrund des aktuellen Zinsumfelds und der jüngsten wirtschaftlichen Schocks. Die damit einhergehenden Rezessionsrisiken in Schlüsselregionen wie Europa und Nordamerika und politischer Gegenwind in Form von Anti-ESG-Gesetzen in einigen US-Bundesstaaten tragen ebenfalls zu einem negativen Trend bei.2

Globaler Überblick zum nachhaltigen Bondmarkt 2019 bis 2023 in USD (YTD)3

Trotz aktueller Marktschwankungen erwartet S&P Global Ratings, dass die Erholungsprognosen vom Frühjahr 2023 gehalten werden. Demnach würde sich der globale Markt für nachhaltige Bonds zum Jahresende 2023 in einem Bereich von 900 Mrd. bis 1 Bio. USD bewegen. Das Neuemissionsvolumen würde sich damit dem Ergebnis des Vorjahres annähern.4 Laut S&P Global Ratings werden Green Bonds auch im restlichen Jahresverlauf die vorherrschende Emissionsform bleiben. Green Bonds erfreuen sich besonders bei Unternehmen außerhalb des Finanzsektors wachsender Beliebtheit – aber auch andere Kapitalmarktteilnehmer betreten vermehrt den Markt.5

Deutscher Markt: Wachstum setzt sich fort

Das Jahr 2022 war geprägt von diversen unvorhersehbaren globalen Entwicklungen. Beispiele hierfür sind etwa der fortlaufende Ukrainekrieg, eine hohe Inflation und die Zinswende. Dies führte zu einer wachsenden Unsicherheit, auch im deutschen nachhaltigen Finanzmarkt. Obwohl sich der Markt laut Angaben der DZ Bank seit dem vierten Quartal auf einem Erholungspfad befindet, ist der Anteil grüner Bonds im zweiten und dritten Quartal des laufenden Jahres von 35 auf rund 28 Prozent gesunken. Der Hauptgrund dafür ist das stark angestiegene Emissionsvolumen konventioneller Anleihen, wodurch sich der Marktanteil nachhaltiger Finanzierungsinstrumente maßgeblich verringerte.6

Laut DZ Bank wird sich die Popularität von Green Bonds unter den nachhaltigen Finanzierungsinstrumenten auch im deutschen Markt fortsetzen. Sie nimmt an, dass sich die Quote im vierten Quartal wieder leicht erhöhen und sich das Gesamtvolumen im Vergleich zum Vorjahr bei 95 Mrd. EUR sogar steigern wird. Auch im nächsten Jahr ist mit einem weiteren Wachstum beim Emissionsvolumen zu rechnen.7 Die Hoffnungen auf ein entspannteres Zinsumfeld bleiben angesichts der Verkündung der EZB im Oktober 2023, dass Zinssenkungen im ersten Halbjahr 2024 denkbar sind.8

Eintritt öffentlicher Emittenten in den deutschen Markt

In den letzten Jahren traten Bundesländer und Städte langsam in den deutschen nachhaltigen Finanzmarkt ein. Nach Ansicht von imug rating ist dem Markteintritt dieser öffentlichen Emittenten eine besondere Bedeutung zuzuschreiben – denn sie gelten als wichtige politische Stellschraube in der ökologisch und sozial nachhaltigen Transformation der deutschen Gesellschaft. Durch die Nutzung nachhaltiger Finanzierungsinstrumente fördern Bundesländer und Städte u. a. umweltfreundliche Gebäude und den kohlenstoffarmen öffentlichen Verkehr. Höhere Investitionen von Städten können dabei helfen, soziale Belange zu fördern, beispielsweise den Zugang zur Grundversorgung mit sozialen Dienstleistungen im Gesundheitswesen oder Bildungssektor.

Anno 2018 war es die Stadt Hannover, welche als eine der ersten deutschen Städte mithilfe von imug rating einen Green und Social Bond begab und damit ganze 100 Mio. EUR Kapital beschaffte.9 Finanziert wurden Projekte im Bereich der energetischen Gebäudesanierung und der Unterbringung von Geflüchteten und Obdachlosen. In den letzten Jahren kam eine Reihe von Städten und Bundesländern hinzu, die ebenfalls mit imug rating im Rahmen einer Second Party Opinion zusammengearbeitet haben. Jüngstes Projekt ist das des Bundeslands Sachsen-Anhalt, welches im zweiten Quartal 2023 einen Social Bond platzierte. Mit einem Emissionsvolumen von aktuell etwa 500 Mio. EUR können nach Einschätzung von imug rating wesentliche Herausforderungen aus den Folgen der Coronapandemie adressiert und überwunden werden. Die Mittel aus der sozial-nachhaltigen Anleihe sollen beispielsweise für Stärkungen im Gesundheitssystem oder Investitionen in Wirtschaft, Arbeit und Gesellschaft verwendet werden.10

Ausblick: Mehr Aktivität im öffentlichen Sektor

Es bleibt abzuwarten, ob sich der globale nachhaltige Finanzmarkt tatsächlich erholt, zumal die Auswirkungen des jüngst eskalierten Nahostkonflikts unklar sind. Laut Prognosen der DZ Bank wird der Markt erst im Jahr 2024 neue Wachstumsrekorde aufbrechen.11

imug rating erwartet für den deutschen Markt, dass Bundesländer und Städte weiterhin nachhaltige Finanzierungsinstrumente begeben: zum einen, um den nachhaltigen Wandel mitzugestalten und zur Unterstützung der Klimaziele der Bundesregierung beizutragen; zum anderen, um den positiven Nutzen aus den Bonds zu ziehen, beispielsweise eine verbesserte Reputation.

Die dargestellten Emissionen zeigen, dass der nachhaltige Finanzmarkt ein sinnvolles Vehikel ist, die massiven Kapitalanforderungen zur gesellschaftlichen Transformation zu unterstützen. Aktuelle Gespräche im öffentlichen Bereich seitens imug rating lassen vermuten, dass künftig mehr Emittenten aus dieser Richtung nachrücken werden.

- Year-to-date ↩︎

- S&P Global Ratings (2023): https://www.spglobal.com/esg/insights/featured/special-editorial/global-sustainable-bonds-2023-issuance-to-exceed-900-billion ↩︎

- International Capital Market Association (2023): https://www.icmagroup.org/sustainable-finance/sustainable-bonds-database/ ↩︎

- DZ Bank (2023): https://www.dzbank.de/content/dzbank/de/home/institutionelle-kunden/nachhaltige-finanzierung.html ↩︎

- S&P Global Ratings (2023): https://www.spglobal.com/esg/insights/featured/special-editorial/global-sustainable-bonds-2023-issuance-to-exceed-900-billion ↩︎

- DZ Bank (2023): https://dzresearchblog.dzbank.de/content/dzresearch/de/2023/10/05/unternehmensanleihen–emissionsvolumen-des–schwachen–vorjahres.html ↩︎

- DZ Bank (2023): https://dzresearchblog.dzbank.de/content/dzresearch/de/2023/10/05/unternehmensanleihen–emissionsvolumen-des–schwachen–vorjahres.html ↩︎

- Handelsblatt (2023): https://www.handelsblatt.com/finanzen/geldpolitik/ende-der-inflation-ezb-vertreter-sehen-weitere-zinserhoehungen-skeptisch/29431088.html ↩︎

- KfW Research (2019): https://www.kfw.de/PDF/Download-Center/Konzernthemen/Research/PDF-Dokumente-Fokus-Volkswirtschaft/Fokus-2019/Fokus-Nr.-245-Maerz-2019-Green-Bonds.pdf ↩︎

- Land Sachsen-Anhalt (2023): https://mf.sachsen-anhalt.de/ministerium-der-finanzen/news-detail/sachsen-anhalts-soziale-anleiheerfolgreich-am-kapitalmarkt ↩︎

- DZ Bank (2023): https://www.dzbank.de/content/dzbank/de/home/institutionelle-kunden/nachhaltige-finanzierung.html ↩︎

Dieser Beitrag erschien zuerst im BondGuide (Ausgabe November 2023).